Cara mengatur gaji 3 juta sering terdengar mustahil di telinga banyak pekerja muda. Berdasarkan data BPS, rata-rata gaji usia 25-29 tahun di Indonesia masih berkisar Rp2,9 juta per bulan, angka yang menuntut strategi, bukan sekadar harapan.

Namun, di balik nominal yang tampak kecil, ada peluang besar untuk hidup stabil asal tahu cara berpikir dan bertindak cerdas. Artikel ini akan menunjukkan bahwa menabung dan berkembang dari penghasilan terbatas itu bukan angan saja, dengan cara mengatur gaji 3 juta yang smart dan strategis.

1. Hitung Realistis, Hidup Efektif

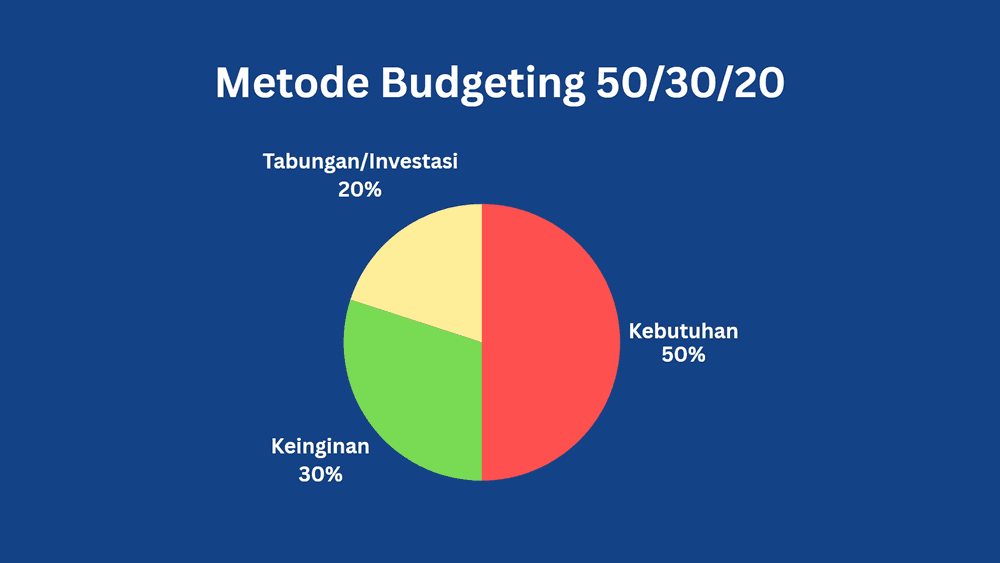

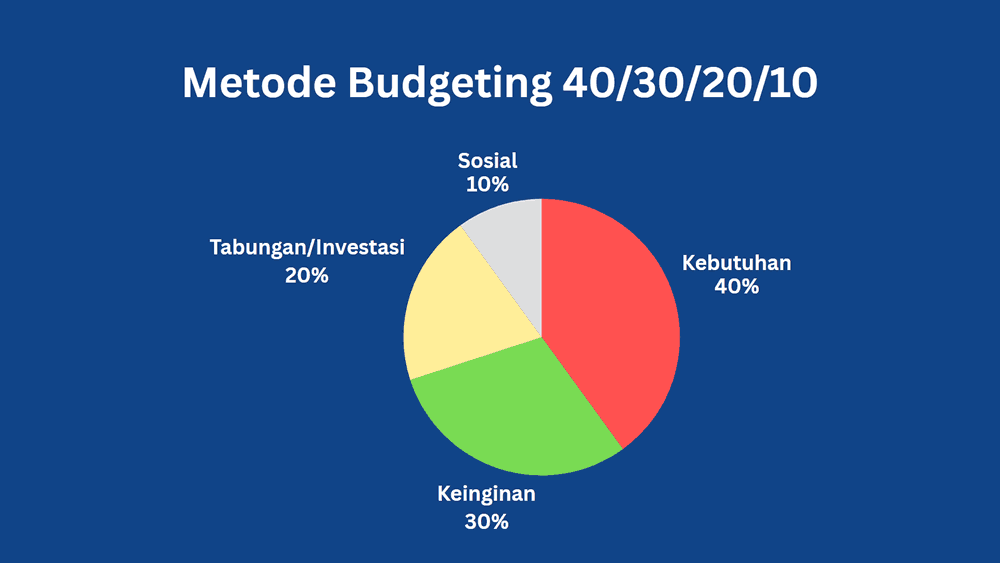

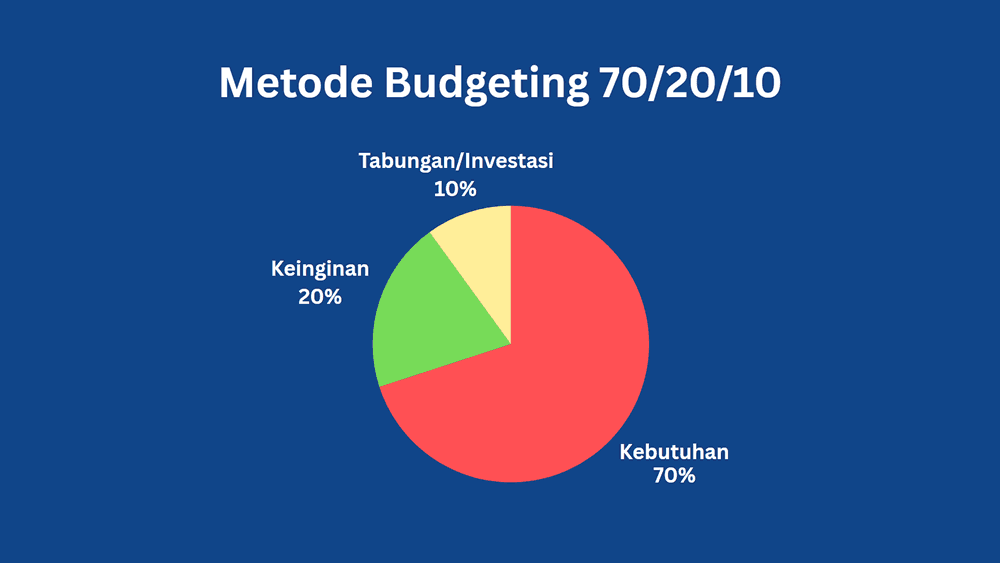

Langkah pertama dalam cara membagi gaji 3 juta per bulan adalah menyusun anggaran konkret yang benar-benar bisa Anda jalankan. Dengan formula sederhana 50% untuk kebutuhan, 30% untuk kewajiban atau cicilan, 15% tabungan, dan 5% hiburan arus uang jadi lebih terarah tanpa rasa bersalah.

Studi tahun 2024 dari GoodStats menunjukkan 55,5% orang Indonesia hanya menabung di bawah 10% dari pendapatan mereka. Artinya, kebanyakan belum punya kendali finansial. Dengan gaji 3 juta sekalipun, budgeting cermat seperti ini bisa menekan risiko utang konsumtif dan menumbuhkan disiplin finansial sejak dini.

2. Prioritaskan yang Esensial, Bukan yang Emosional

Dalam kondisi gaji terbatas, kemampuan membedakan kebutuhan dan keinginan jadi kunci utama. Rata-rata orang Indonesia menghabiskan 30-40% penghasilannya untuk makan dan transportasi.

Dua sektor ini sebenarnya bisa Anda hemat melalui kebiasaan kecil, seperti masak sendiri, naik kendaraan umum, atau beli bahan pokok mingguan agar tidak impulsif. Mindful spending bukannya pelit, tapi soal kendali.

Selain memiliki kendali di tangan, disiplin seperti ini membantu Anda bertahan tanpa kehilangan kualitas hidup. Ingat, semakin kecil gajinya, semakin penting kendali atas kebiasaan harian. Itulah inti dari tips mengatur gaji kecil yang benar fokus pada esensial, bukan emosional.

3. Simpan Dulu, Baru Belanja

Prinsip utama dari cara menabung dengan gaji kecil adalah sederhana tapi sering terabaikan: pay yourself first. Begitu gaji masuk, sisihkan sebagian sebelum sempat tergoda membelanjakannya.

Misalnya, tetapkan Rp150.000 per minggu atau 5% dari penghasilan melalui transfer otomatis ke rekening tabungan atau e-wallet khusus. Bukan hanya soal nominal, pendekatan ini membentuk kebiasaan financial muscle memory. Idealnya, dana darurat pekerja muda setara 3-6 kali pengeluaran bulanan.

Dari sini, meski penghasilan terbatas, menabung dulu membantu membangun rasa aman finansial dan mengurangi stres karena uang tidak lagi sekadar datang dan pergi.

4. Gaya Hidup Minimalis, Bukan Pelit

Menjalani hidup hemat bukan berarti menahan diri secara ekstrem, tapi belajar membedakan mana pengeluaran yang benar-benar memberi nilai tambah. Misalnya, kurangi langganan digital yang jarang digunakan atau batasi jajan kopi harian.

Sebuah fakta, Gen Z bisa menghabiskan Rp10.000-Rp50.000 per kunjungan kafe, yang jika rutin tiap hari bisa mencapai Rp1,5 juta per bulan setengah dari gaji tiga jutaan.

Dengan memahami emotional spending dan menerapkan financial awareness, cara hemat gaji bulanan terasa ringan dan rasional serta bikin hidup lebih tenang, bukan menderita.

5. Upgrade Diri & Buka Jalan Baru

Kalau penghasilan terasa mentok, berarti saatnya investasi ke diri sendiri. Dalam strategi keuangan pribadi, peningkatan skill adalah cara paling realistis untuk menambah pendapatan tanpa harus bergantung pada kenaikan gaji rutin.

Data menunjukkan pendapatan rata-rata freelance Indonesia naik 17,5% dari 2023 ke 2025. Artinya, skill yang relevan langsung berdampak pada isi dompet. Oleh karena itu, mulai dari hal kecil seperti kursus online murah, proyek freelance, atau side hustle ringan.

Semakin terampil Anda, semakin fleksibel pula kondisi keuangan karena kesempatan finansial terbesar selalu datang pada mereka yang terus berkembang.

Tetap Nikmati Hidup, Tapi Bijak

Hidup dengan gaji terbatas bukan berarti harus meniadakan kesenangan. Justru menjaga keseimbangan antara kebutuhan dan self-reward penting agar mental tetap sehat.

Cukup alokasikan 5% gaji untuk hiburan entah nonton film, ke kafe, atau beli buku favorit tapi catat setiap pengeluarannya. Bahkan mereka yang rutin melacak pengeluaran memiliki kontrol finansial lebih baik dan mencapai tujuan 30% lebih cepat.

Kesadaran seperti ini adalah fondasi dari tips finansial untuk gaji pas-pasan: nikmati hidup secukupnya, tapi tetap sadar arah keuangan Anda.

Pada akhirnya, besar penghasilan tidak melulu menentukan stabilitas finansial. Justru individu yang bisa mengelola keuangannya dapat mencapai stabilitas lebih cepat. Disiplin dan kesadaran serta konsistensi jauh lebih kuat daripada nominal di slip gaji.

Apabila Anda sudah punya rencana keuangan tapi membutuhkan sedikit dorongan untuk mewujudkannya, pinjaman multiguna dari MUFDana bisa menjadi solusi cerdas tanpa mengganggu arus kas bulanan. Ingat, perjalanan finansial bukan perlombaan siapa cepat, tapi proses panjang yang penuh arah.

Kuncinya bukan berapa besar gaji Anda, tapi seberapa bijak Anda mengatur langkah lewat cara mengatur gaji 3 juta.